这是《指数基金投资指南》的读后总结,18年11月的时候在飞机上读了两遍,现在把总结补上。在总结时经历的第三遍阅读突然觉得本书内容太简单,可见这一年时间还是有所进步的。

比如本书在介绍各种指数的时候并没有给出指数的具体编制方式,还有相关公式的证明,这些深入研究的内容我都在文章添加了相关笔记。但对于畅销书来说这也避免出现了复杂的数学公式,总之这是一本适合大多数人的指数基金入门书籍。

新手建议

- 资产:能钱生钱

- 财务自由:理性消费,积累资产

- 不能产生现金流的资产,价格是由供求关系决定的

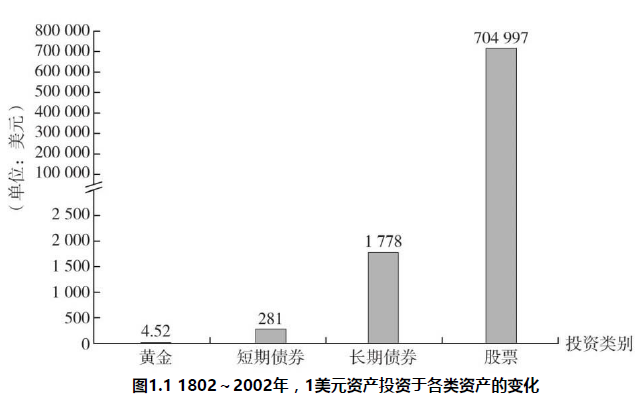

- 能产生现金流的资产通常比不能产生现金流的资产长期收益率更高;能产生现金流的资产中,现金流越高,长期收益率更高。

- 长期保持20%左右的年复合收益率,是一件非常惊人的事情。

- 规模在1亿以上再考虑

开发公司与交易

- 开发公司

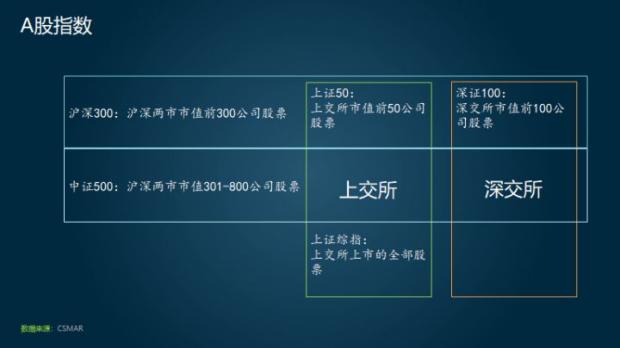

- 上海证券交易所(简称上交所)开发的上证系列指数

- 深圳证券交易所(简称深交所)开发的深证系列指数

- 中证指数有限公司开发的中证系列指数。

- 美国:美国主要有三大指数:纳斯达克指数、标普500指数、道琼斯指 数

- 香港:恒生公司开发的指数,例如恒生指数和H股指数

- 摩根士丹利,开发有MSCI系列指数

- 指数基金的业绩跟基金经理的关系不大,主要取决于对应指数的表现。

- 基金成本

- 申购赎回费(一次)场外0.12%,赎回1.5%不等(时间越长费用越低);场内买卖佣金万1.6

- 管理费(每年):主动每年1.5%;被动0.69%;基金公司主要收入

- 托管费(每年):每年0.14%;支付给托管银行

- 销售服务费(每年):号称没有申赎费用的C类基金

- 印花税、所得税:现在不需要

- 分红税:基金分红不交税;基金收到股票的分红,持股时间较短的需要交税

- 交易

- “申购赎回”

- “买入卖出”

- 联接基金:场外通过申购赎回交易,投资对应的场内指数基金;ETF基金(交易性开放式指数基金)的联接基金一般不会再单独收取基金管理费,因为场内的已经收过了

- ETF基金只能通过股票交易软件来交易,而LOF基金除了可以通过股票交易软件来交易之外,还可以像场外基金一样,在场外通过申购赎回的方式来交易。

指数基金品种

- 常见的宽基指数基金

- 上证50指数(000016)是从上交所挑选沪市规模最大、流动性好、最具代表性的50只股票组成样本股,以综合反映沪市最具影响力的一批优质大盘企业的整体状况。蓝筹股

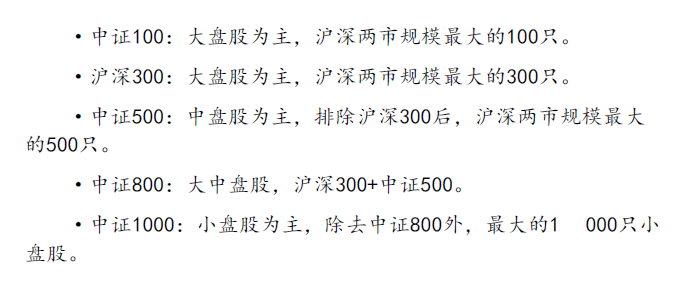

- 沪深300指数(000300和399300)是由中证指数公司开发的,从上交所和深交所挑选规模最大、流动性最好的300只股票。

- 中证500指 (000905和399905)将全部沪深300指数的300家公司排除,然后将最近一年日均总市值排名前300名的企业也排除,这样可以最大限度地避免选入大公司。在剩下的公司中,选择日均总市值排名前500名的企业。

- 创业板指数(深交所下面)

- 创业板综指( 399102 ):是为了衡量创业板所有上市公司的股价平均表现而设立的

- 创业板指数(399006):创业板指数限制了成份股的数量,只从创业板上市公司中,挑选出规模最大、流动性最好的100只股票

- 创业板50 (399673):创业板指数的100家中流动性最好的50只。

- 红利指数:按照股息率来决定权重,而不像上面按市值加权

- 上证红利指数( 000015 )上交所过去两年平均现金股息率最高的50只股票

- 中证红利指数(000922/399922)从上交所和深交所挑选过去两年平均现金股息率最高的股票,成份股数量扩大到100只。

- 深证红利指数(399324)40只

- 红利机会指数(CSPSADRP)过去3年盈利增长必须为正;过去12 个月的净利润必须为正;每只股票权重不超过3%,单个行业不超过 33%。

- 高股息率,在熊市更有优势。(分红再投入)盈利能力和财务健康状况好的概率越高。提供分红现金流。

- 基本面指数:营业收入,现金流,净资产和分红

- 过去五年各项平均值占总规模的百分比排名;基本是大盘股

- 中证基本面50指数(000925/399925)

- 央视财经50指数(399550):专家加权

- 恒生指数HSI:所有在中国香港上市的公司中规模最大的50家企业

- 相信下一个十年,内地投资者夺回港股定价权就是大概率事件

- H股指数:在内地注册,但是在香港地区上市

- 恒生中国企业指数,也就是通常说的国企指数,简称为H股指数

- 上证50AH优选指数

- AH股轮动策略:买入AH股中相对便宜的那个,卖出相对贵的那个。

- 入选:经汇率调整后,A股/H股<1.05则选择A,A/H>=1.05则选H;轮动:A/H<1则换回A,A/H>1.05则换回H

- 27只纯A股+23只同时具备A、H股的公司中相 对更便宜的那一类。

- 纳斯达克100指数(NDX)纳斯达克规模最大的100家大型企业,全世界规模最大的一批信息技术类公司

- 标普500指数(SPX):附带主观判断的蓝筹股指数

- 上证综指

- 中证100指数:中证100指数是从沪深300指数中,再挑选出规模最大的100只股票组成的。

- 中证800指数=沪深300指数+中证500指数

- 中证1000指数,追踪除去中证800指数之外最大的1000只小盘股,指数代码为 000852。

- 中证全指(399985):除去亏损和上市不足三个月

- 等权重指数:流动性比较差,它的流动性取决于流动性最差的那个成份股。

- 价值指数:市盈率、市净率、市现率和股息率

- 行业指数基金

- 10个一级行业

- 材料:金属、采矿、化学制品等。

- 可选消费:汽车、零售、媒体、房地产等。

- 必需消费:食品、烟草、家居等。

- 能源:能源设备与服务、石油天然气等。

- 金融:银行、保险、券商等。

- 医药:医疗保健、制药、生物科技等。

- 工业:航空航天、运输、建筑产品等。

- 信息:硬件、软件、信息技术等。

- 电信:固定线路、无线通信、电信业务等。

- 公共事业:电力、天然气、水等。

- 主题来划分行业

- 养老行业

- 环保行业

- 军工行业

- 健康行业

- 互联网行业

- 值得投资的行业

- 天生更容易赚钱:医药、必需消费、可选消费

- 周期底部也能盈利的强周期性行业:银行业、证券业、保险、地产行业、能源、部分材料

- 消费(单价低、频率高)

- 上证消费指数:从上交所挑选必需消费行业公司。

- 上证消费80指数:从上交所挑选80家规模最大的必需消费行业公司。

- 中证消费指数:从中证800,即沪深300和中证500中挑选必需消费行业公司。

- 全指消费指数:从所有上市公司中挑选必需消费行业公司,覆盖范围最广。

- 医药行业(避险)

- 中证医药指数:又称中证800医药指数,是从中证800指数中挑选医药行业。

- 中证医药100指数:挑选了100家大型医药股,每只股票买入相同的金额。

- 上证医药指数:只投资上交所的医药行业公司。

- 全指医药指数:从整个A股中挑选医药行业,它覆盖的医药公司是最全的。

- 细分医药指数:挑选了医药行业细分领域的主要公司。

- 300医药指数:挑选了沪深300指数里的医药行业公司。

- 500医药指数:挑选了中证500指数里的医药行业公司。

- 可选消费行业

- 需求比必需消费弱,有一定周期性

- 受益于人口红利,特别是人均消费金额的提升

- 升级换代特性

- 养老产业:主要是医药、必须消费、可选消费

- 银行的收益=

利息收入+非利息收入-利息费用-风险准备金=利差收益+非利息收入-风险准备金- 银行的周期性受宏观经济的影响较大。当经济处于下行周期,客户还款质量下降,风险准备金增加,同时国家也要降息来刺激经济,所以银行利差收益减少,风险准备金增加, 银行效益就会变差。当经济好转时,国家要给经济降温,客户还款质量也变好了,银行效益就会变好。因为经济周期一直在波动,所以银行也会周期往复。

- 银行也是国家调节经济的工具。基准利率和存款准备金率是非常好用的工具。通过基准利率调节企业的负债成本,通过存款准备金率调节银行可以用于放贷的资金量。必要的时候,银行也可以从国家低成本地获取流动性,来解决流动性危机。

- 上证50指数、基本面50指数、H股指数、50AH优选指数等相关的指数基金。国内的银行股规模都比较大,所以在这4个以投资大盘股为主的指数中,包括了很多银行股

- 证券业

- 证券行业并不适合买入后长期持有

- 金融行业里面,银行、保险、证券是最主要的3个子行业(金融行业指数基金,金三胖)

- 地产行业:当人均居住面积到达一定程度后,地产行业的周期会大大增强

- 其它行业:

- 军工行业:受国家政策影响大

- 环保行业:政策驱动

- 白酒行业:必须消费的子行业,利润高、品牌优势

- 10个一级行业

- 挑选指数基金,一般有两种思路。

- 寻找费用最低、误差最小的品种,这是“指数基金之父”约翰·博格所提倡的。因为基金费用越低、误差越小,指数基金的表现就越贴近于指数。这也是挑选指数基金最常用的方式。

- 寻找有特色的增强型指数基金。在追踪指数的基础上,去做一些操作来赚取超额收益,例如打新、量化模型等,希望相对于指数获得一些增强收益。

- 市值加权、策略加权

- 分级基金:在母基金的基础上,分级基金还会拆分成分级基金A份额和B份额。其中,A份额相当于一个债券型品种,目的是获得一个较为固定的收益;B份额相当于一个杠杆型品种,目的是在指数基础上加杠杆,获得更高的收益,当然了,由于加了杠杆,其风险也非常大。

如何挑选基金

- 格雷厄姆

- 价格与价值的关系:股票有其内在价值,股票的价格围绕其内在价值上下波动。

- 能力圈:要求我们对所投资的品种非常了解,能判断出它大致的内在价值是多少,而不是什么热门投资什么。

- 安全边际:要用比价值更低的价格去买股票

- 常见的估值指标

- 市盈率:公司市值/公司盈利(即PE=P/E,其中P代表公司市值,E代表公司盈利)。静态市盈率、滚动市盈率和动态市盈率

- 流动性好、盈利稳定的品种,就可以使用市盈率为其估值。宽基指数基金大多都可以与这两点比较符合,所以使用市盈率为宽 基指数基金来估值是可行的。

- 流通性越不好的股票,市盈率就越没有参考价值(“投资行为影响市价”)

- 有的行业盈利并不稳定,不适用市盈率:周期,上升,下降(“市盈率陷阱”)

- 宽基指数基金适合

- 盈利收益率=E/P

- 市净率:每股股价与每股净资产的比率,PB=P/B(其中P代表公司市值,B代表公司净资产)

- 影响市净率的因素有:净资产收益率(ROE)。ROE等于净利润除以净资产,资产运作效率;资产的价值稳定性;无形资产;负债大增或亏损。

- 适用:容易衡量价值的有形资产,并且是长期保值的。

- 强周期行业适合:证券、航空、航运、能源

- 股息率:过去一年的现金派息额除以公司的总市值

- 分红率是企业过去一年的现金派息额除以公司的总净利润,预先设定好多年不变

- 股价越低,股息率就越高。

- 股息率=股息/市值=股息/盈利×盈利/市值=分红率×盈利收益率

- 只有指数基金可以计算出估值指标。

- 市盈率:公司市值/公司盈利(即PE=P/E,其中P代表公司市值,E代表公司盈利)。静态市盈率、滚动市盈率和动态市盈率

- 盈利收益率法挑选指数基金

- 格雷厄姆使用的盈利收益率法

- 当盈利收益率大于10%时,分批投资。

- 盈利收益率小于10%,但大于6.4%时,坚定持有已经买入的基金份额。

- 当盈利收益率小于6.4%时,分批卖出基金。

- 只适合于流通性比较好、盈利比较稳定的品种。如果是盈利增长速度较快,或者盈利波动比较大的指数基金,则不适合使用盈利收益率法。

- 目前适合盈利收益率的品种,国内主要是上证红利、中证红利、上证50、基本面50、上证50AH优选、央视50、恒生指数和恒生中国企业指数等

- 这个6.4%是来自债券基金的平均收益

- 格雷厄姆使用的盈利收益率法

- 博格公式法挑选指数基金

- 指数基金未来年复合收益率=初始股息率+每年市盈率变化率+每年盈利变化率

- 买入时股息率、市盈率确定,市盈率长期呈周期波动,盈利变化率和宏观环境相关

- 市盈率变化是投机收益,其他的都是投资收益

- 思路:

- 在股息率高的时候买入

- 在市盈率处于历史较低位置时买入(以上两点往往是同时发生的)

- 买入之后,耐心等待“均值回归”,即等待市盈率从低到高

- 变种:指数基金未来年复合收益率=每年市净率变化率+每年净资产变化率

- 盈利快速下滑或周期时,市盈率失去参考价值

- 盈利不稳定,所以不计算分红

- 前提条件:经营困难时也不会亏损

- 二法相通:盈利收益率大于10%时即市盈率小于10

- 利用盈利收益率选基

| 股票 | 指数 | 策略 | 适用 |

|---|---|---|---|

| 价值股 | 盈利稳定 | 盈利收益率法(博格公式快速版本) | 上证50、上证红利、中证红利、基本面50、央视50、上证50AH优选、恒生指数、H股指数 |

| 成长股 | 高速增长 | 博格公式(市盈率) | 沪深300、中证500、创业板指数、红利机会、必需消费、医药、可选消费、养老 |

| 周期股 | 周期变化 | 博格公式(市净率) | 证券、金融、非银金融、地产 |

| 困境股 | 长期亏损 | 不研究 | 不研究 |

定投

- 年复合收益率计算:IRR或XIRR

- 内部报酬率(Internal Rate of Return, IRR):说的是累计净现值为0的时候的贴现率。这个内部报酬率的意思就是项目能承受的最大货币贬值的比率。(赢利空间,抗风险能力)

- 净现值(Net Present Value, NPV):说的是把未来期望收入的钱换算成现在的钱

- 分红

- 分红再投入减少申购费

- 除权与填权:分红的时候是不赚钱的,再投入才能赚股数

- 定期定额

- 盈利收益率法

- 在盈利收益率大于10%的时候坚持定投。

- 盈利收益率小于10%,大于6.4%的时候暂停定投,继续持有;可以定投其他盈利收益率大于10%的品种。

- 盈利收益率小于6.4%的时候卖出。

- 博格公式法

- 在市盈率或市净率处于历史底部区域的时候坚持定投。

- 市盈率市净率进入正常估值,暂停定投,持续持有;可以定投其他处于底部区域的品种。

- 当市盈率市净率进入历史较高区域的时候卖出。

- 盈利收益率法

- 定期不定额(n为定投放大器)

- 盈利收益率法:以盈利收益率首次达到10%以上(首次达到低估标准)时的投资金额为基准。之后每个月定投的金额base,可以根据下列公式计算:

- 博格公式法:(PE or PB)

- 盈利收益率法:以盈利收益率首次达到10%以上(首次达到低估标准)时的投资金额为基准。之后每个月定投的金额base,可以根据下列公式计算:

附录

指数编制的细节是怎么样的?

- 上证50:

- 沪市中剔除不足一季,除非日均市值在前18;暂停上市的

- 总市值、成交金额进行综合排名,取前50位

- 调整市值的股本按照自由流通量进行分级靠档加权

- 指数=当期调整市值/初始的调整市值*1000;Paasche Index

- 依据上年度5月1日至4月30日/11月1日至10月31日,每年5月11月下旬开会审核样本股,6月12月的第二个星期五收盘后的下一个交易日实施

- 缓冲规则:排名前40的新样本优先进入,排名前60的老样本优先保留,每次调整不超过10%

- 沪深300:

- 非创业板,超一个季度,除非日均市值在前30;非暂停上市的

- 剔除最近一年日均成交金额排名50%后的,剩下的选取最近一年日均总市值最高的300

- 调整市值的股本按照自由流通量进行分级靠档加权

- 指数=当期调整市值/初始的调整市值*1000

- 全收益指数和净收益指数:考虑税后、分红再投

- 时间同上证50

- 缓冲规则:老样本日均成交额排名前60%保留;排名前240的新样本优先进入,排名前360的老样本优先保留,每次调整不超过10%

- 中证500:

- 样本空间同沪深300,剔除其中沪深300,以及最近一年日均总市值前300

- 剔除最近一年日均成交额后20%,剩下选择总市值前500

- 指数同沪深300

- 缓存规则:。。。

- 上证指数

- 以总股本加权

- 新股11日加入

- 基本面50

- 基本面价值:过去5年营业收入、现金流、净资产、分红占总样本的百分比之算术平均

- 按照基本面价值排名取前50

- 指数=当期调整市值(基本面价值加权)/初始的调整市值*1000